风险平价策略是一种资产配置的技术手段,风险平价策略好处在于,他只需要对风险进行描述的数据,完全可以用历史数据代替,并不需要进行任何的预测;他的劣势在于,整个策略的核心就在处理风险,并且只处理风险,因此当为了取得更高的收益如果杠杆率过高,那么就无法做到风险控制的效果。

总体而言,风险平价策略并不是一个能取得暴利的策略,而是一个*稳定的策略。

风险平价的核心在于,要让一个组合所有的大类资产风险所占的比重相等。以全天候策略为例,全天候策略的持有比重如下:

·30%的股票

·40%的长期国债

·15%的中期国债

·7.5%的*

·7.5%的商品

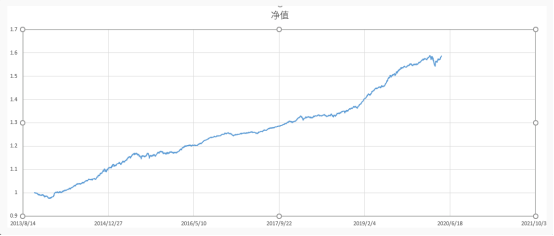

这样就能实现全天候了吗?答案必然是否定的。假设以A股市场为例,我们可以持有四大类资产,沪深300,标普500,*,高收益企业债。这四大类资产都有对应的指数可以描述其状况。那么我们首先需要计算其风险。还是依然,用收益率的标准差代表风险,则风险平价策略计算的就是:W1(W代表权重) stdv(stdv是标准差的意思) 沪深300倒数=W2 stdv 标普500倒数 = W3*stdv *倒数 = W4*stdv高收益企业债倒数。如果仅仅持有这四大类指数资产,收益会如何呢?看图如下:

这个策略的整体年化标准差仅为2.28,年化收益率达到7.5%,可以说*的稳健。然而这个策略会导致80%+的仓位都放在了债券上。这时候如果我们想增加收益该如何操作呢?

这时候可以引入一个债券风险调整系数X,W1(W代表权重) stdv(stdv是标准差的意思) 沪深300倒数=W2 stdv 标普500倒数 = W3*stdv *倒数 = W4*stdv高收益企业债倒数/X,这个X 就是债券所贡献的标准差与其他资产贡献标准差的倍数。由于债券类资产的标准差长期在1-2之间徘徊,那么如果我们能够承受更高的风险,以*求更好的回报的话,可以适当的降低债券在整体组合风险中的贡献度。这时候就需要对组合整体标准差进行控制了。

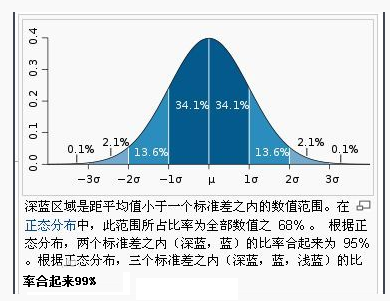

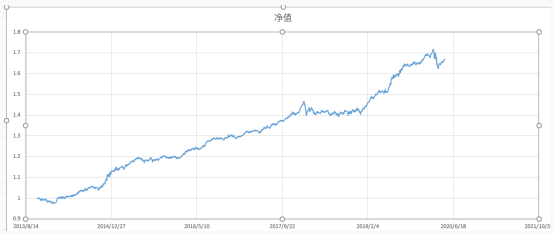

假设我们准备做一个标准差在4%左右风险的组合,(4%的标准差意味着97.5%的概率回撤在8%以内。见上图标准差的分布图示)如果过去一年滚动标准差低于4%,则减少债券对风险的贡献权重,如果标准差大于4%,则降低权重,每个季度进行一次系数的调整,净值表现会如何呢?

这时候债券资产的比例将在50%到90%之间徘徊,标准差在4%,指数年化收益率在8.5%左右。

这时候持有的是基准,如果我们再通过一些手段将资产填到业绩基准里面,则能够再每一大类资产中去取得α。我们可以用晨星的基金颁奖作为标准,将每大类获奖基金,在公布后填入其所属的资产中(其实在中国只需要填入股得部分和债的部分,美股和*都用对应基准的ETF替代)即可取得历史年化在10%以上的策略组合了。

即使不会选基金,也只需要持有对应大类资产的指数ETF,所有需要做的功课就是做好风控。Cut the losses, let the profit run。这句话很多人相信都听过,然而cut the losses不是在损失后再去砍掉的,而是在事前通过技术手段将风险控制在可接受的范围,这样利润就自然而然的奔跑了。

回顾上月,整体收益率为6%,接下来我们要公布的是风险平价4%标准差策略的大类持仓:

中国股票:5%

美股:3%

*:6%

债券:85%

目前债券风险系数为1,滚动一年风险指标标准差为5%

- 报考条件

- 报名时间

- 报名费用

- 考试科目

- 考试时间

-

GARP对于FRM报考条件的规定:

What qualifications do I need to register for the FRM Program?

There are no educational or professional prerequisites needed toregister.

翻译为:报名FRM考试没有任何学历或专业的先决条件。

可以理解为,报名FRM考试没有任何的学历和专业的要求,只要是你想考,都可以报名的。查看完整内容 -

2024年5月FRM考试报名时间为:

早鸟价报名阶段:2023年12月1日-2024年1月31日。

标准价报名阶段:2024年2月1日-2024年3月31日。2024年8月FRM考试报名时间为:

早鸟价报名阶段:2024年3月1日-2024年4月30日。

标准价报名阶段:2024年5月1日-2024年6月30日。2024年11月FRM考试报名时间为:

早鸟价报名时间:2024年5月1日-2024年7月31日。

标准价报名时间:2024年8月1日-2024年9月30日。查看完整内容 -

2023年GARP协会对FRM的各级考试报名的费用作出了修改:将原先早报阶段考试费从$550上涨至$600,标准阶段考试费从$750上涨至$800。费用分为:

注册费:$ 400 USD;

考试费:$ 600 USD(第一阶段)or $ 800 USD(第二阶段);

场地费:$ 40 USD(大陆考生每次参加FRM考试都需缴纳场地费);

数据费:$ 10 USD(只收取一次);

首次注册的考生费用为(注册费 + 考试费 + 场地费 + 数据费)= $1050 or $1250 USD。

非首次注册的考生费用为(考试费 + 场地费) = $640 or $840 USD。查看完整内容 -

FRM考试共两级,FRM一级四门科目,FRM二级六门科目;具体科目及占比如下:

FRM一级(共四门科目)

1、Foundations of Risk Management风险管理基础(大约占20%)

2、Quantitative Analysis数量分析(大约占20%)

3、Valuation and Risk Models估值与风险建模(大约占30%)

4、Financial Markets and Products金融市场与金融产品(大约占30%)

FRM二级(共六门科目)

1、Market Risk Measurement and Management市场风险管理与测量(大约占20%)

2、Credit Risk Measurement and Management信用风险管理与测量(大约占20%)

3、Operational and Integrated Risk Management操作及综合风险管理(大约占20%)

4、Liquidity and Treasury Risk Measurement and Management 流动性风险管理(大约占15%)

5、Risk Management and Investment Management投资风险管理(大约占15%)

6、Current Issues in Financial Markets金融市场前沿话题(大约占10%)查看完整内容 -

2024年FRM考试时间安排如下:

FRM一级考试:

2024年5月4日-5月17日;

2024年8月3日(周六)上午;

2024年11月2日-11月15日。FRM二级考试:

2024年5月18日-5月24日;

2024年8月3月(周六)下午;

2024年11月16日-11月22日。查看完整内容

-

中文名

金融风险管理师

-

持证人数

25000(中国)

-

外文名

FRM(Financial Risk Manager)

-

考试等级

FRM考试共分为两级考试

-

考试时间

5月、8月、11月

-

报名时间

5月考试(12月1日-3月31日)

8月考试(3月1日-6月30日)

11月考试(5月1日-9月30日)