近日,圆通速递(600233)发布公告,拟向 184 名激励对象授予 1,591 万份股票期权,占前总股本的比例为0.5%,行权价格为12.15元每股,*短等待期为12个月,*长三年。

公告发布日,圆通速递的股价已经实现了6连跌,收盘14.69,假如没有等待期,拿到这份期权的员工就可以立刻行权,用每股12.15的价格买入,以14.29的价格卖出,获得每股2.54的收益,收益率约为17.3%。

之所以设置等待期就是让员工在这一到三年内拼命干,干得越好,到时候赚的就越多。

员工期权,常见于现在应用比较广泛的亚式期权。

有些创业公司为了拉拢人才,会在offer中附加部分期权,比如好好干,将来公司上市了,你就可以以低价买入公司的股票,大赚一笔。

有些已经上市的公司也会采用期权的方式对员工进行激励,好好干,给你低价买入公司股票的权利(通常附加一些平均业绩指标),不过要等一段时间才能行权,比如,三年五年,不过相较于前者而言,后者更靠谱一下,就像圆通。

员工期权只是期权的一种特殊形式,是奇异期权的一种,说人话,就是期权的非标产品。

那标准化的期权到底是什么呢,我们先从几个比喻来理解。

买期权就是买未来

先讲一个关于期权的笑话吧。

有个人在美国上大学,选课时发现一门课叫“选择与未来”,便果断的选择了它,希望通过这门课来学习些人生的经验和智慧,指导自己的未来选择。然而上课后他发现不知所云,一点也听不懂,*主要的是老师讲的话题跟人生话题一点都不沾边。

为什么?因为这门课叫《Option and Future》,翻译过来是《期权与期货》,这是一门金融课程而不是什么选择与未来。他不懂金融专业术语,所以弄出了这样一个笑话。

可事实是,如果这个人学好了这门课,是真的会有一个好的选择和未来的,只可惜他听不懂。

其实如果你精通金融,靠着想法就能赚钱,几乎不需要本钱,没错,就是空手套白狼,不仅如此,如果你够专业,巧用杠杆,就能在短时间内赚几十倍上百倍的钱,而且还是低风险。

没错,这个杠杆,指的就是期权。

期权,这个被誉为衍生品皇冠上的明珠,由于相比于期货,它的知识概念更多,交易策略更为丰富,理解起来或许更加困难,许多初闻期权的交易 者会因它的“高冷”而退却。事实上,一切“高冷”的事物都会有着不可替代的魅力,这样的魅力值得每 个交易者去认识,去体会。

为了让期权更加容易理解,我们就拿生活中例子来说道说道。

期权就像保险,花钱买选择

期权费的英文叫Option Premium,而Premium就是保险费的意思,可见期权和保险的确有着十分相似的 地方,期权的买方就像是投保人,期权的卖方就像是保险公司,一个付出保险费享有权利,一个收取保险费承担义务。

以意外伤害险为例。某人购买了为期一年的意外险,就相当于买了一份未来出险时是否申请理赔的权利。

假如这一年间发生了意外,则投保人肯定会行权(报案申请理赔,因为行权可以获得赔偿金额),保险公司则需要按保险合同约定赔付投保人损失(履行义务)

假如这一年间投保人安然无恙,投保人则不会行权(因为无利可图,就是报案,保险公司也不会搭理你),保险公司则将获得所有保费收入。

期权就像各种票,消费时间各不同

先讲个笑话:

A:你*近约会的那个法国女孩怎么样?B:她很好,既聪明又漂亮。可是她就像一个欧式期权,只有在到期日才能行权。A:到期日,是什么时候?B:我他妈也想知道。A:那你下次还是找个美国妞吧。

根据期权的行权时间不同,期权可以分成欧式期权、美式期权,百慕大期权。

欧式期权好比电影票,只能到期当天行权(8月8日的电影票是不能在8月7日提前入场观看的)。

美式期权就像月饼票,它可以在到期前任一交易日行权(9月1日公司发的月饼票可以在中秋节前任何一天去提货)。

而百慕大期权就像中超球赛套票(每周末可以进场看球,一系列时间点可以行权,其他时候不能行权)。

期权就像*,一诺重千金

经常有孩子会跟家长讨价还价,如果自己完成多少作业,要求家长买什么玩具。如果父母答应了孩子的要求,事实上是和孩子签订了一个口头的期权合约。其中,孩子作为期权的买方,父母作为期权的卖方。

买方(孩子)完成任务后有权利让卖方(父母)履行*,买方也可以选择放弃行使这个权利(孩子按照约定完成作业,但又不想要约定的玩具了)。但是,在孩子要求行使权利的时候,父母就必须践行诺言,这就是父母作为期权卖方承担的一种义务。

以上都是从现实中的例子几个角度去帮助理解期权,但期权本质上是起源于金融市场,属于金融衍生品,那里才是它的海洋,展现泳姿的*舞台。

不过,在金融市场里面,一些场外的期权的卖方可能会出现跑路的风险,场内期权基本是安全的。

期权有点像押宝,赌对就赚钱,赌错亏赌注

根据选择权的不同,期权大致可以分为看涨期权和看跌期权,也就是说,只要你对市场的判断正确,不管市场是涨是跌都可以从中赚钱,甚至不涨不跌(震荡)都可以赚钱。

我们再来举一个例子来看下期权的杠杆赚钱效应

假设,现在有一套房子,它的价格是1000万,一年后交房也就是我们所说的期房。现在我们有三种付款方式可供选择:

*种称为土豪式付款,也就是全款1000万一次性付清。

此时,假设一年之后,这套房子的价格涨到了1100万,对土豪来说,等于赚了10%(投入1000万,一年后升值到1100万)。

同样,假设一年之后,这套房子的价格下降到了900万,对土豪来说,则相当于亏损了10%(投入1000万,一年后贬值到900万)。

这种付款方式就对应了我们现实生活中的现货交易,一手交钱,一手交货。

第二种方式,可能是现实生活中大部分人采用的方法。

对于绝大多数人来讲,一次性拿出1000万比较困难,所以他们会采用按揭的方式。

也就是,先付一笔首付(这个例子中假定是200万),先将房子买下来,随后再还贷,假设一年之后,这套房子的价格上升到1100万,那么对于买房者来说,等于获得了50%的收益率(投入200万,一年后升值了100万),这里不考虑利息,只考虑初期投入的200万首付。

同理,如果一年后,房子的价格下降到900万,那么对于买房者来说,等于亏损了50%(投入200万,一年后贬值了100万)。这种付款方式就对应了我们现实生活中的期货交易。

期货交易和现货交易*的不同点在于,期货实行的是*金交易制度,交易双方按照其所交易的合约面值的一定比例缴纳*金,这个例子中的200万首付,就相当于这样一个*金。

这种方式相当于现货交易来讲,不论是潜在的收益还是亏损,都要更大一些。

*第三种方式,采用了一种买指标的方式。

有志青年不确定一年后是否有钱可以买下这所房子,他决定赌一下。先花10万块钱买下了一个购房指标,这个指标规定,他可以在一年后以一千万的价格去购入这所房子。

假设,一年后房子的价格上升至1100万,相对于青年所花费的10万元,收益率是1000%。

注意,这里青年的十万块钱所购买的仅仅是指标的价格,一年后若该青年选择购买该套房子,仍需支付1000万元,但无论此时房子的价格涨到多高,比如1500万,2000万,他始终可以以1000万的价格去购入该套房产。

但假设,一年之后,房子的价格跌至900万,或者有志青年在一年后仍没有足够的钱去购入该套房产,那么他可以选择放弃这个指标,这样他买指标的这10万块等于打水漂,所以此时他亏损了100%。

这种通过买指标买房的方式就对应了现实生活中的期权交易。

买方花钱去拥有这项权利,到期的时候他可以执行这项权利,也可以选择放弃这项权利,而买房*的亏损,则是他用来购买权利的这一部分成本(例子中的十万块),我们称之为权利金。

*,对照着我们的例子,我们再看一遍一开始我们提到的期权的定义,是不是对期权的概念更加清晰了呢?

期权合约解读与对比

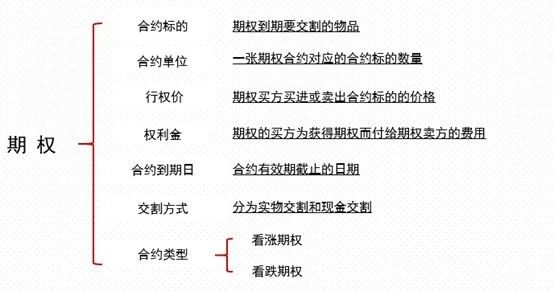

首先让我们先来看一下一张期权合约所必有的一些要素:

无论一张期权合约他的标的物是什么,比如豆粕期货合约,白糖期货合约,一张期权合约所必备的要素,就是以上几点。

合约标的:

期权合约的标的物指的是期权持有者在行权时所交易的标的资产,也就是上面的例子所提到的一栋房子所扮演的角色。

50ETF期权合约的标的为50ETF,300ETF期权合约的标的为沪深300ETF(沪市)或者300ETF(深市)

合约单位:

它是指一张期权合约对应的合约标的数量,比如一张50ETF期权合约,对应一手50ETF指数基金,是以50ETF基金为合约标的。

行权价:

行权价也称执行价,是期权买方买进或卖出合约标的的价格,也就是上面的例子所提到的可以用1000万买入房子,这个1000万就是执行价格。

如果以50ETF期权来说明的话,比如50ETF6月购2850,其中的2850就是这份看涨期权的行权价格,说明合约的持有者有权利以2.85的价格买入一手50ETF基金。

合约到期日:

是合约有效期截止的日期,也可以说是期权买方可行使权利的*日期。

合约到期后自动失效,期权买方不再享有权利,期权卖方不再承担义务。简单的说,就是权力的保质期,过了这个保质期,那就过期作废啦。

交割方式:

交割方式分为实物交割与现金交割。目前,50ETF期权和沪深300ETF期权采用现金交割,而国内的商品期权采用实物交割的方式。

合约类型:

分为看涨期权和看跌期权两种,一般体现在合约代码中是以C或P进行区分,C表示为看涨期权,而P表示为看跌期权。

期权优点集锦

1.杠杆大,买方永远不爆仓,只要不到期,就存在翻身的机会

期权的买入方是权利方,他的*的损失只有权利金。

有买方就有卖方,期权的卖出方,属于义务方,为了*他们能够履行合约义务,所以是需要冻结*金或抵押物(50ETF现货)的。

作为卖出方,因为方向判断错误,导致*金不足的话,必须追缴*金,否则可能会出现爆仓风险。

2.上涨、下跌或者震荡,期权都可以赚钱

上涨和下跌好理解,震荡怎么赚钱?

其实很简单,比如卖出50ETF的看跌期权,如果未来一个月50ETF依然窄幅震荡,没有跌破行权价,买方就不会行权。你是不是在震荡行情中赚到了权利金?比如蝶式价差策略就是在市场出现低波动率的情况下赚钱。

3.策略多样化

期权策略可以做出很多种,特别是结合自己的持仓,玩法多变。学FRM的同学会知道常见的期权策略不下十几个,不管多少种,基本原则就是同时把亏损和收益锁定在一定范围之内。

4.期权的风险基本可控

期权策略一个很重要的特点是知道自己*收益是多少,*亏损是多少,而股票或期货很难做到这样,这样想来,是不是觉得期权比股票或期货的风险小多了。

来个实操的例子

我们以沪深300ETF购2月3700(10002136)为例:

2月3号的时候,由于受到疫情的影响,A股全面下跌,当天沪深300跌幅为-7.88%。

而跟踪沪深300指数的基金——300ETF(510300),当天收盘价为3.659,对应平值期权则是300ETF购2月3700,而该合约在3号当天收盘的交易价格是0.05元。

如果3号当天我们认为股市的下跌是不理性的,后续理应存在反弹,那么我们直接买入10万份300ETF则需要支付:3.659*100000=365900(元)。

所以我们直接买入基金,意味着365900元的资金将会随着沪深300的涨跌也出现盈亏,风险敞口为365900元。

而如果是买入期权呢?由于1张期权合约代表1万份ETF的认购权利,所以为了获得10万300ETF的认购权利,我们需要买入10张认购期权,权利费为:0.05*100000=5000(元)。

由于*亏损为5000元,所以风险敞口为5000元。

我们可以看到,无论是买入基金还是认购期权,我们*终都能够获得10万份300ETF的收益权。

但是我们面临的风险敞口却是数十倍的差距,这就意味着当市场并没有按照我们预期中出现反弹而是继续下跌:

那么当沪深300下跌1%的时候,我们持有基金的市值就下跌了1%,3659元就没了;沪深300下跌10%的时候,基金市值就没36590元。

但是无论沪深300下跌1%,还是10%甚至50%,如果我们是买入认购期权的,*的亏损就只有5000元。

所以如果我们是用期权替代直接持有基金的,那么究竟谁面临的风险更加高呢才?结果不用我说了吧,当然这也跟期权的杠杆大小有关。

所以不要说期权就一定是高风险的投资产品。一把刀是没有好和坏之分的,在厨师手里,刀是制造美味佳肴的好工具;在杀人犯手里,刀就是杀人凶器。

同理,期权高风险与否,不在于期权本身,期权它既可以是低风险高收益的*佳投资方式,也可以是万劫不复的深渊,而这一切都取决于使用期权的人是谁。

有些商家无师自通,把期权的精髓运用到卖货上,双十一预售订金本质就是期权,让你产生买到就是赚到的错觉,除非真的是好货便宜卖,转手能卖个好价钱。

了解更多资讯,请关注“FRM之家”公众号

- 报考条件

- 报名时间

- 报名费用

- 考试科目

- 考试时间

-

GARP对于FRM报考条件的规定:

What qualifications do I need to register for the FRM Program?

There are no educational or professional prerequisites needed toregister.

翻译为:报名FRM考试没有任何学历或专业的先决条件。

可以理解为,报名FRM考试没有任何的学历和专业的要求,只要是你想考,都可以报名的。查看完整内容 -

2024年5月FRM考试报名时间为:

早鸟价报名阶段:2023年12月1日-2024年1月31日。

标准价报名阶段:2024年2月1日-2024年3月31日。2024年8月FRM考试报名时间为:

早鸟价报名阶段:2024年3月1日-2024年4月30日。

标准价报名阶段:2024年5月1日-2024年6月30日。2024年11月FRM考试报名时间为:

早鸟价报名时间:2024年5月1日-2024年7月31日。

标准价报名时间:2024年8月1日-2024年9月30日。查看完整内容 -

2023年GARP协会对FRM的各级考试报名的费用作出了修改:将原先早报阶段考试费从$550上涨至$600,标准阶段考试费从$750上涨至$800。费用分为:

注册费:$ 400 USD;

考试费:$ 600 USD(第一阶段)or $ 800 USD(第二阶段);

场地费:$ 40 USD(大陆考生每次参加FRM考试都需缴纳场地费);

数据费:$ 10 USD(只收取一次);

首次注册的考生费用为(注册费 + 考试费 + 场地费 + 数据费)= $1050 or $1250 USD。

非首次注册的考生费用为(考试费 + 场地费) = $640 or $840 USD。查看完整内容 -

FRM考试共两级,FRM一级四门科目,FRM二级六门科目;具体科目及占比如下:

FRM一级(共四门科目)

1、Foundations of Risk Management风险管理基础(大约占20%)

2、Quantitative Analysis数量分析(大约占20%)

3、Valuation and Risk Models估值与风险建模(大约占30%)

4、Financial Markets and Products金融市场与金融产品(大约占30%)

FRM二级(共六门科目)

1、Market Risk Measurement and Management市场风险管理与测量(大约占20%)

2、Credit Risk Measurement and Management信用风险管理与测量(大约占20%)

3、Operational and Integrated Risk Management操作及综合风险管理(大约占20%)

4、Liquidity and Treasury Risk Measurement and Management 流动性风险管理(大约占15%)

5、Risk Management and Investment Management投资风险管理(大约占15%)

6、Current Issues in Financial Markets金融市场前沿话题(大约占10%)查看完整内容 -

2024年FRM考试时间安排如下:

FRM一级考试:

2024年5月4日-5月17日;

2024年8月3日(周六)上午;

2024年11月2日-11月15日。FRM二级考试:

2024年5月18日-5月24日;

2024年8月3月(周六)下午;

2024年11月16日-11月22日。查看完整内容

-

中文名

金融风险管理师

-

持证人数

25000(中国)

-

外文名

FRM(Financial Risk Manager)

-

考试等级

FRM考试共分为两级考试

-

考试时间

5月、8月、11月

-

报名时间

5月考试(12月1日-3月31日)

8月考试(3月1日-6月30日)

11月考试(5月1日-9月30日)